Quelles sont les limites de la micro-entreprise ?

L’optimisation de la rémunération du dirigeant d’entreprise est un véritable sujet qui mérite une réflexion particulière. Cet article présente les limites du statut “micro-entreprise”.

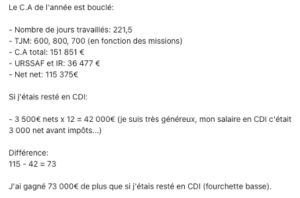

Au détour de la consultation de posts sur la plus connue des plateformes de réseautage professionnel nous sommes tombés sur la publication suivante :

Il s’agit de l’utilisation de la micro-entreprise, dans le cadre d’une activité BNC (Bénéfices non commerciaux), avec Prélèvement forfaitaire, pour le calcul des charges sociales (22% devenu 21,1% depuis le 1er octobre 2022) et prélèvement Libératoire pour le calcul de l’impôt (2,2%)

Afin de rebondir sur le cas présenté nous souhaiterions apporter les précisions suivantes :

- A moins d’alterner une année de CA au-dessus du plafond micro-entreprise (BNC) avec une année en dessous (pas forcément évident à réaliser) la stratégie se limite à deux années.[1]

- Compte tenu de l’activité salariée préalable s’élevant à 3 000 € par mois, si l’on suppose une part fiscale (ou plus généralement une imposition à la tranche fiscale de 30 %), il nous semble difficile de pouvoir prétendre au prélèvement forfaitaire(fiscal).

On passe de 3 341 €[2] à 26 042 € d’IR (exemple avec une part fiscale).

En cas de sortie du régime de la micro-entreprise (deux dépassements successifs des plafonds), il conviendra, selon toutes vraisemblances, de basculer vers une société soumise à l’IS. Dans ce cas :

- Attention au report d’imposition de la plus-value (si pas exonération – activité de moins de 5 ans)

- Attention aux éventuels droits d’enregistrement en cas d’apport ou de cession du fonds de commerce.

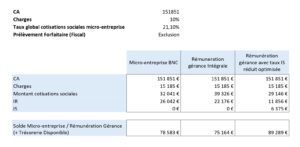

Nous avons repris vos éléments de calculs en intégrant une part de frais de 10 % afin d’être plus en phase avec la réalité des situations constatées habituellement.

Si le but est d’optimiser la rémunération nette et/ou la trésorerie disponible, il existe sur la base des hypothèses retenues une stratégie, potentiellement, plus efficace.

Le tableau suivant considère :

- Dans la 1ère colonne le cas de la micro-entreprise,

- Dans la 2e colonne, le cas d’une rémunération de gérance intégrale (induisant un montant d’impôt sur les sociétés (IS) nul) au sein d’une structure à l’IS

- Et enfin dans la dernière colonne la traduction du recours au taux réduit d’IS, supposant un arbitrage entre le montant de la rémunération choisi et le solde laissé en trésorerie.

Le cas de la rémunération de gérance intégrale (colonne 2 avec un IS à zéro) conduit au solde disponible le plus faible mais à un niveau de protection sociale (Couverture prévoyance/acquisition de droits retraite) plus élevé.

La constitution d’une trésorerie au sein de la structure à l’IS (Colonne 3) peut favoriser un développement d’entreprise (possibilité d’apport pour emprunt ; autofinancement…).

N’oubliez pas que Montaigne Conseil peut vous accompagner l’optimisation de votre rémunération.

Vous pouvez prendre rendez-vous grâce à la consultation patrimoniale (cliquez-ici) !

[1] Plafond micro-BNC de 77 700 € en 2023 (Loi de finances pour 2023)

[2] Attention à l’éventuel l’impact du taux effectif