SCI : vendre l’immeuble ou les parts ?

-

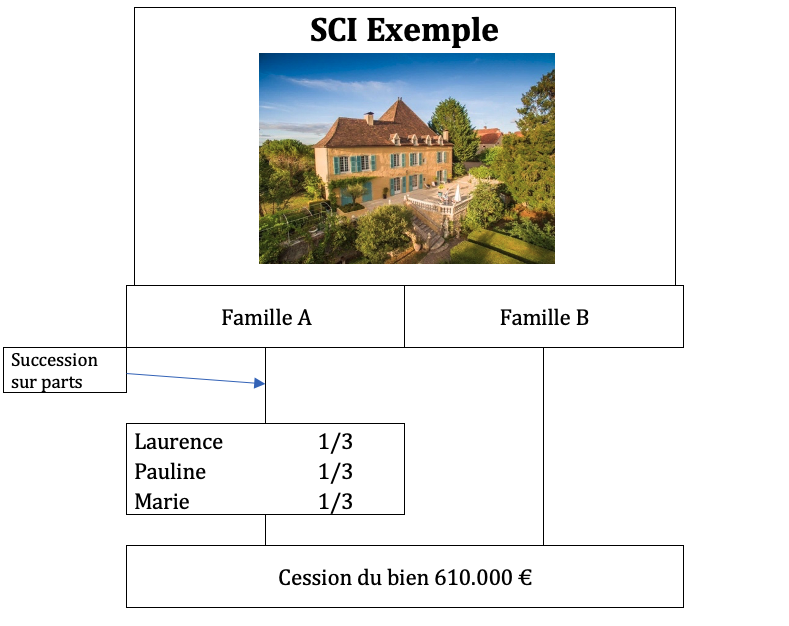

L’exemple tiré de faits réels

Récemment un de mes amis me contacte à propos d’une SCI :

Salut Louis,

J’espère que tu vas bien – Puis-je te solliciter pour un avis ?

Je cale sur un problème fiscal : Mon épouse Laurence a hérité en 2011 avec ses deux sœurs de 50% des parts d’une SCI à l’IR.

A ce moment-là, l’immeuble (objet de la SCI) acheté en 2004 par leurs parents (tous deux décédés) et un couple d’amis (toujours en vie et qui détient les 50 autres %) a été valorisé à 600.000 € et la fiscalité de la succession a été calculée sur cette base pour intégrer ces 50% de parts de SCI dans leur patrimoine respectifs => 300.000 € / 3 sœurs.

Aujourd’hui nous faisons vendre à la SCI cet immeuble à 610.000 € (signature prévue sous quelques jours), moins quelques frais disons 600.000 € et nous comptons liquider la SCI à l’issue de cette vente.

Nous pensions béatement que :

– la SCI étant à l’IR, donc transparente fiscalement, c’est la situation fiscale de chacun qui comptait.

– le prix de vente équivalent à la valorisation lors de la succession, les 50% des parts de Laurence et de ses 2 sœurs sortiraient de l’assiette de calcul de la plus-value de cession ou en tous cas mènerait à un calcul de fiscalité nulle pour leurs 50% puisque le prix d’entrée du bien dans leur patrimoine au travers des parts sociales égalait le prix de sortie.

-

La mauvaise surprise !

Que neni !

Le notaire nous annonce que la vente est assujettie à de la plus-value (46.956 € soit la moitié pour les filles) dans sa globalité car la plus-value payée lors de la succession est celle des parts et non celle du bien. (Affirmation confirmée rapidement par les impôts)

Il nous indique qu’il aurait fallu vendre les parts de SCI et non le foncier pour échapper à l’impôt.

C’est un non-sens total qui tient de la double imposition et je ne peux me résoudre à l’accepter sans me battre un minimum. Je suis impatient de connaitre ton point de vue.

Bien à toi, Hyppolite

Notre réponse : (Dans cet article nous ne vous disons pas tout mais c’est un début… bien d’autres astuces à utiliser !)

Mon cher Hyppolite, je suis bien embêté pour toi car malheureusement le notaire rédacteur de l’acte a raison : l’objet de la vente n’est pas (fiscalement) le bon !

Seules les donations et successions purgent les plus-values. La succession a porté sur les parts de société et non sur l’immeuble. Donc, pour le calcul de la plus-value suite à la vente de ce dernier, le notaire est tenu de retenir la date et la valeur d’acquisition par la SCI.

Si les parts de SCI avaient été cédées il en aurait été autrement : pas d’impôt de plus-value. J’espère que la prochaine fois tu me consulteras avant de vendre pour que je puisse te donner les bons conseils !

-

Que retenir de cet exemple, SCI ou non, quels bons réflexes avoir ?

Prendre un avis avant toute vente : que ce soit auprès de son notaire, de son CGP, ou même en réservant un créneau sur La Consultation Patrimoniale® il est indispensable de prendre l’avis d’un professionnel dont c’est le quotidien. Pourtant, Hyppolite est un bon pro de l’immobilier, mais dans le cas présent il a oublié cette subtilité entre immeuble et parts de SCI. Dans le cas de La Consultation Patrimoniale® il aurait payé 120 € TTC pour un gain de + de 45.000 € de plus-values.

Faire rédiger le compromis de vente par votre notaire : dans le cas qui nous intéresse ici, le notaire aurait pu (du ?) informer ses clientes du choix de l’objet de la vente et des conséquences fiscales. Peut-être que le vente a été précédée d’un sous-seing privé et que l’homme de l’art a été mis devant le fait accompli. Dans tous les cas de figure lorsque vous achetez ou vendez, signez un compromis (et non une promesse si vous êtes vendeur) chez un notaire et prenez un notaire, autre que celui du vendeur, pour cela.

Vente des parts ou vente de l’immeuble ? Plusieurs points :

- Si à une époque certains préféraient vendre des parts de société plus que l’immeuble pour éviter la préemption par la mairie ou la métropole urbaine, cela ne protège plus trop aujourd’hui. Donc peu d’effet.

- De même au niveau des droits d’enregistrement ils sont identiques… pour peu que les valeurs le soient ! En effet si vous détenez un immeuble dans une SCI avec un passif d’1/3 de sa valeur le prix de vente de l’immeuble ou des parts ne sera pas fait sur les mêmes bases pour le calcul des droits d’enregistrement.

- Pour optimiser la plus-value dans son patrimoine on peut également utiliser cette astuce. Une personne achète par l’entremise d’une SCI (IR) un immeuble puis le revend au bout de 20 ans. Cette même personne a la possibilité d’acheter un bien sous-valorisé avec une plus-value importante à 5 ans. Il faudra qu’elle conserve cette SCI (IR) et achète le bien avec cette dernière. Car au bout de 5 ans elle peut espérer revendre les parts de SCI détenues depuis…. 25 ans et ainsi faire des abattements très importants sur l’impôt de plus-value

Enfin arbitrer entre SCI IR ou IS. Nous avons fait des articles de blog sur ce sujet et là encore La Consultation Patrimoniale® peut se révéler très efficace pour faire le bon choix. Dans ce cas il convient de réserver 2 Consultations mais les enjeux pèsent souvent en dizaines de milliers d’euros.

Conclusion

Un petit conseil, même payant, délivré par un bon professionnel de la question permet le plus souvent de faire de grosses économies par la suite. N’hésitez pas à contacter les membres de l’équipe Montaigne Conseil & Patrimoine. Plus de 30 sujets d’expertise et 50 années d’expérience cumulée par nos experts.

Dans cet article nous ne vous disons pas tout mais c’est un début… bien d’autres astuces à utiliser !